La recherche et la structuration d’un financement est au coeur des préoccupations des dirigeants de PME.

Les récentes statistiques démontrent qu’en Europe, et particulièrement en France, les PME financent 70 % de leur croissance et de leurs investissements par voie de crédit bancaire, se mettant ainsi dans une situation de dépendance financière vis-à-vis des banques. A moyen terme, cette dépendance constitue un réel obstacle au développement de l’entreprise et à son pilotage opérationnel.

Même si le contexte général reste marqué par un ralentissement de la croissance du crédit bancaire, les PME ont vu les conditions du crédit s’améliorer globalement. Plusieurs indices de cette amélioration peuvent en effet être recensés :

» La chute des taux d’intérêt au titre de ces dernières années ;

» La mise en place des PGE en réponse à la crise sanitaire ;

» La diminution du taux de rejet des demandes de crédit des entreprises.

Toutefois, et malgré cette tendance positive, des difficultés conjoncturelles d’accès aux sources externes de financement subsistent, en particulier pour les start-up et les PME et TPE dites innovantes alors que, paradoxalement, ces entreprises représentent le potentiel de croissance le plus important.

Face à ce constat, et en réponse à l’évolution du déficit de financement bancaire des PME européennes, l’OCDE alerte sur l’urgence de réduire la trop forte dépendance des PME à l’égard des banques et la nécessité de trouver dans le marché des solutions de financement alternatif.

Si l’on exclut l’autofinancement, largement exploité en phase de création de société, les dirigeants d’entreprise peuvent également avoir recours aux modes de financement suivants* :

» Le financement provenant des investisseurs providentiels ou “business angels”. Cette source de financement permet à des particuliers d’investir, directement ou indirectement, leurs liquidités personnelles au capital de la société. Cette solution n’est pas neutre puisque le business angel obtient des droits financiers et politiques et s’investit en général personnellement dans le projet d’entreprise.

» Le crédit-bail qui permet de financer un actif tangible identifié par voie de location avec option d’achat tout en bénéficiant d’un régime fiscal de faveur. Ce mode de financement est particulièrement apprécié par les dirigeants puisqu’il n’altère pas le taux d’endettement de l’entreprise, ce qui lui permet de bénéficier d’une meilleure notation auprès des établissements bancaires.

» La finance participative : Dans cette situation, les plateformes de crowdfunding servent de support dématérialisé afin de mettre en relation les investisseurs privés et le dirigeant ayant un projet d’investissement ou de développement clairement défini. Le crowdfunding est de plus en plus utilisé compte tenu de la simplicité de sa mise en oeuvre (opérations totalement dématérialisées et désintermédiées avec un anonymat et une absence d’investissement personnel attendu de la part des investisseurs). Côté investisseur, cette méthode de financement participe à une nouvelle forme de diversification en termes d’épargne et de rentabilité.

» La dette privée, principalement sous forme hybride (quasifonds propres), mêlant emprunt bancaire et emprunt obligataire rémunéré sous plusieurs enveloppes (dette senior, dette mezzanine et dette unitranche) que l’on retrouve lors des opérations de levée de fonds par voie de LBO.

La structuration de cette dette au plus juste, en fonction de la projection de résultat et de trésorerie disponible permettra au dirigeant d’en maîtriser le coût et de maîtriser la durée de remboursement.

» Le private equity, via les fonds de capital-investissement constitue la source de financement par excellence pour les PME (fonds propres). Côté investisseur, cette solution permet de bénéficier d’une performance importante (11,4 % par an sur une période d’investissement de 15 ans en moyenne) aujourd’hui encore inégalée par les autres grandes classes d’actifs à long terme. Afin de désacraliser le private equity en France, le législateur a depuis plusieurs années facilité ses conditions d’accès pour les investisseurs en créant de nouveaux outils (dernièrement la société de libre partenariat) et mis en place des régimes incitatifs fiscaux (réduction d’impôt pour investissement au capital des PME, remploi économique dans le cadre du dispositif d’apport cession prévu par l’article 150 0 B ter du CGI, exonération totale des plus-values réalisées dans le cadre des investissements au sein de fonds fiscaux, etc.).

Pour accompagner sa réflexion, le dirigeant pourra s’orienter vers son expert-comptable, tant en matière de choix de la méthode de financement que de la structuration de la dette.

Celui-ci pourra également l’accompagner dans la constitution des dossiers de financement et la gestion des incidences comptables et fiscales des opérations.

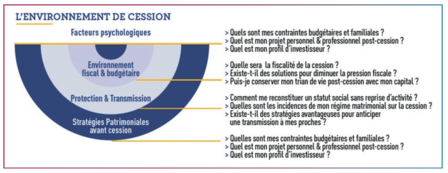

Le choix du mode de financement le plus approprié dépendra de facteurs objectifs. Nous pouvons citer le stade de développement de l’entreprise, l’analyse des données financières et de projection de l’activité ou le coût du financement. D’autres facteurs plus subjectifs, relevant parfois du domaine psychologique et politique, sont également à prendre en compte, ainsi que les opportunités existantes sur le marché et l’appétence des investisseurs pour le secteur dans lequel évolue l’entreprise.

Cette dernière donnée revêt une importance particulière dans la mesure où, in fine, l’enjeu de financement des dirigeants de PME rejoint celui des investisseurs privés. L’expert-comptable, dans sa mission d’accompagnement à la croissance de l’entreprise, et les conseils en gestion de patrimoine dans leur mission d’accompagnement des investisseurs privés, auront ainsi tendance à se rapprocher afin de faire converger les besoins et objectifs de leurs clients respectifs.

*A noter que cette liste n’est pas exhaustive et ne concerne que les PME. Les ETI sont en effet concernées par d’autres modes de financement plus complexes comme, par exemple, les titres de créances négociables, la titrisation, etc.

Mélanie COLLU • Directrice de l’ingénierie patrimoniale chez Expert & Finance